汽车智能驾驶离不开多方位的感知系统,视觉感知、超声波感知、毫米波感知和激光感知等,是目前汽车智能驾驶感知系统的主要部分。

近日,专注于汽车智能驾驶感知系统研发设计、制造销售的公司——深圳市豪恩汽车电子装备股份有限公司(下称豪恩汽电)正式向深圳证券交易所递交招股说明书,申请登陆创业板。

豪恩汽电在2021年6月首次递交申请书并获受理,因财务资料更新短暂中止审核。目前该公司已获三轮问询,2022年6月再次更新招股书。

最新招股书显示,本次IPO,该公司拟公开发行人民币普通股(A股)不超过2300万股,拟募集资金4.02亿元,将全部用于“汽车智能驾驶感知产品生产项目”“研发中心建设项目”“企业信息化建设项目”及补充流动资金。

《投资时报》研究员查阅豪恩汽电招股书注意到,2019—2021年(下称报告期),该公司业绩出现下滑,客户集中度较高且大客户频繁变动;原材料占比超八成,关键原材料芯片依赖进口。另外,该公司三年计提坏账准备超亿元,偿债能力显不足。

大客户频繁变动

豪恩汽电的主要产品包括车载摄像系统、车载视频行驶记录系统和超声波雷达系统。报告期内,该公司营业收入分别为6.38亿元、7.19亿元、9.81亿元,主营业务收入占比均在99%以上,主营业务突出;各期净利润分别为1895.52万元、6755.37万元、9670.16万元,逐年增长。

但几轮问询函中,深交所有关注到豪恩汽电最近业绩下滑问题。2022年1—3月,豪恩汽电扣非后归母净利润同比下滑18.33%;2022年1—6月,公司预计实现扣非后归母净利润2800万元至3200万元,同比下滑11.06%—22.18%。据此,深交所要求豪恩汽电说明业绩下滑原因,及是否存在季节性亏损。

另外,《投资时报》研究员注意到,豪恩汽电客户集中度较高,且存在大客户变动的风险。

数据显示,报告期内,豪恩汽电向前五名客户的销售收入占同期营业收入的比重分别为57.38%、59.30%、55.32%。未来若丧失关键大客户将会对豪恩汽电的生产经营产生重大不利影响。

而且,从大客户情况来看,豪恩汽电也似乎没能稳定住大客户。报告期内,该公司新增的前五大客户有六位,其中,长城汽车、PO集团、伟速达(中国)汽车安全系统有限公司为2021年新增的前五大客户;Nippon集团和东风日产集团为2020年度新增的前五大客户。

值得注意的是,东风日产集团一跃成为豪恩汽电2020年新增的第一大客户,收入金额达1.67亿元,同比增长2461.20%。而2019年的第一大客户吉利集团,在2020年成为第二大客户,2021年已不在前五大客户之列。

如果未来,豪恩汽电不能持续获得主流整车厂商新的定点项目,或定向开发产品的应用车型市场销量不佳,或不能积极开拓新的整车厂商客户,将使该公司面临客户重大变动风险,不利于该公司业绩发展。

原材料超八成 芯片依赖进口

报告期内,豪恩汽电产品的综合毛利率分别为20.41%、22.57%和22.17%,呈现先上升后保持稳定的变化趋势。该公司毛利率未能保持增长甚至出现下降,这与公司的原材料价格波动密切相关。

招股书显示,豪恩汽电的主要原材料为芯片、电容电阻、镜头、线材、探芯、五金、PCB板、模具、塑胶等。报告期内,该公司直接材料成本分别为4.38亿元、4.89亿元、6.75亿元,占同期主营业务成本的比重分别为86.51%、88.29%和88.69%,占比较高且逐年增长。

具体来看,豪恩汽电直接材料中占比较高的有芯片、镜头、电阻电容、线材,这4种原材料合计占比各期均在70%左右。其中,该公司原材料的“大头”是芯片,各期占原材料的比重分别为34.12%、41.07%、46.44%,逐年上升。

受2020年下半年开始的全球芯片供应链紧张的影响,叠加公司采购芯片种类变化,豪恩汽电2020年度以及2021年度芯片采购均价大幅增长,涨幅分别为18.24%、12.57%。

在“缺芯”的情况下,豪恩汽电产品生产所需的芯片等电子元器件部分依赖从美国、韩国、荷兰、日本等国家进口,可能受到国际局势、贸易政策、海外新冠疫情等多方面因素的影响。

除了芯片涨价,《投资时报》研究员发现,豪恩汽电的镜头、线材、五金等也都大幅涨价。2021年,上述三种原材料的单价变动比例分别为4.44%、8.64%、14.58%。

如果公司主要原材料价格未来持续大幅上涨,豪恩汽电的生产成本将显著增加,存在原材料价格波动的经营风险;另外,如果芯片进口数量大幅减少,或者受疫情影响出现芯片工厂停工停产,将影响该公司生产经营的稳定性。

三年坏账准备超亿元

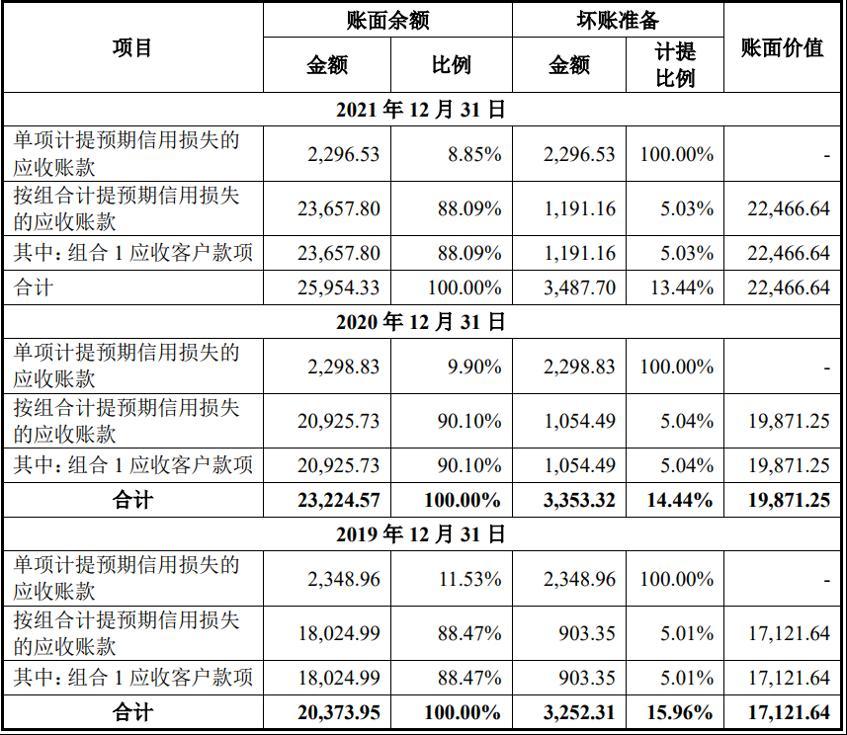

报告期内,豪恩汽电应收账款账面余额分别为2.04亿元、2.32亿元、2.60亿元,整体呈增长趋势。各期末,该公司应收账款账面余额占营业收入的比例分别为31.92%、32.32%和26.47%,占比较为稳定。

同期,豪恩汽电应收账款计提的坏账准备金额分别为3252.31万元、3353.32万元、3487.70万元,三年合计超亿元。

值得注意的是,因北汽银翔、重庆比速及其关联方陷入财务困境,报告期内,豪恩汽电针对该等客户的应收账款累计计提坏账准备2207.35万元。

未来随着公司经营规模不断扩大,年末应收账款余额将逐步增加,若出现应收账款不能按期收回或发生坏账的情况,将使该公司的资金使用效率和经营业绩受到不利影响。

另一方面,从短期偿债能力来看,豪恩汽电各期流动比率分别为0.98、1.11和1.25,速动比率分别为0.73、0.85和0.88,流动比率及速动比率均低于可比公司均值。

从长期偿债能力来看,该公司各期资产负债率(合并)分别为81.23%、77.33%和67.27%,资产负债率逐年下降,但仍居于高位。数据显示,可比公司的资产负债率均值分别为47.16%、37.93%、42.55%。

在应收增速趋缓且坏账增长,偿债能力也存在风险的情况下,若该公司不能获得足够的资金,可能会加重流动性风险,对日常经营造成不利影响。(辛夷)