国科军工自成立以来,一直深耕于国防科技工业领域,专注于导弹(火箭)固体发动机动力与控制产品及弹药装备的研发、生产与销售,以军用产品为主,辅以少量民用产品业务。公司产品涵盖各种导弹、火箭弹固体发动机动力模块、安全与控制模块,多型主战装备的主用弹药、特种弹药及其引信与智能控制产品,广泛应用于防空反导、装甲突击、火力压制、空中格斗、空面(地、舰)与舰舰攻防等作战场景,承担了军方多项重点型号的科研生产任务和国家重点工程任务,是我军重要的武器装备供应商之一。

财务数据显示,公司2019年、2020年、2021年营收分别为3.08亿元、5.74亿元、6.72亿元;同期对应的归母净利润分别为1316.86万元、6337.79万元、7543.26万元。

发行人选择的上市标准为《科创板上市规则》第2.1.2条第(一)项,即“预计市值不低于人民币10亿元,最近两年净利润均为正且累计净利润不低于人民币5,000万元,或者预计市值不低于人民币10亿元,最近一年净利润为正且营业收入不低于人民币1亿元”中“预计市值不低于人民币10亿元,最近一年净利润为正且营业收入不低于人民币1亿元”。发行人2021年营业收入为67,247.18万元,净利润为7,628.63万元,扣除非经常性损益后归属于母公司所有者的净利润为7,213.23万元,结合公司报告期内外部股权融资估值情况及同行业可比公司市场估值情况,公司预计市值不低于10亿元,满足上述上市标准。

本次拟募资用于统筹规划建设项目、产品及技术研发投入、补充流动资金及偿还项目银行贷款。

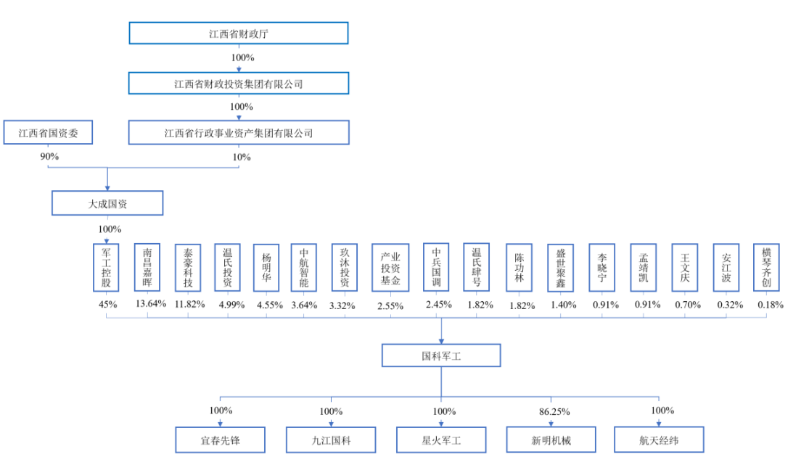

截至本招股说明书签署之日,发行人控股股东为军工控股,间接控股股东为大成国资,实际控制人为江西省国资委。

国科军工坦言公司存在以下风险:

一、涉密信息脱密披露和豁免披露影响投资者对公司价值判断的风险

根据《涉军企事业单位改制重组上市及上市后资本运作军工事项审查工作管理暂行办法》(科工计〔2016〕209号)相关规定,公司本次发行所涉军工事项审查已获国防科工局的批准。根据江西省科工办出具的专项说明,公司已经履行了涉密事项审查程序并获认可。

公司主要产品为现役主战装备的主用弹药或其关键部件,部分生产、研发、采购、销售等信息涉及国家秘密,涉密信息涉及公司与国内军方、军工客户等单位签署的部分销售、采购以及技术研发合同中的产品型号、单价和数量等要素。根据《军工企业对外融资特殊财务信息披露管理暂行办法》(科工财审[2008]7XX号)的有关规定,并经国防科工局批准,公司按规定采用豁免披露或脱密等方式对上述信息进行披露。此外,根据涉密信息处理的最新政策,国防科工局等相关部门对涉军核心技术及产品等方面信息提出了更严格的保密要求。

由于上述涉密信息豁免披露或脱密处理,投资者可能不能通过本招股说明书完整的了解公司军品的产能、产量、销量、涉军客户与供应商名称、军品销售价格、军品专用材料采购价格、在研项目具体进展情况、核心技术详细性能指标、公司军品相关资质等,影响投资者对公司生产经营、核心竞争力和公司价值的判断,存在造成其投资决策失误的风险。

二、军品市场准入风险

进入军品市场承接武器装备研制生产业务,需具备国家规定的相应的市场准入条件和军品生产资质。公司一直专注于武器装备的研制和生产,长期从事军工生产活动,符合现有军品市场准入条件。但是,如果未来不能持续符合军品市场准入条件,则可能对公司的生产经营带来不利影响。

三、军品订单波动风险

报告期内,公司主营业务收入主要来源于军品销售及受托研制服务,截至2021年末,公司承担17个军方定型列装产品的批量生产任务和25项军方型号研制项目。报告期各年度,公司军品收入和受托研制收入合计占主营业务收入比例分别为91.49%、89.24%、93.64%,占比较大。军品订单受国家军费开支、国际政治及地缘局势、部队装备更新换代、装备采购模式变化等宏观因素的影响较大,如果公司不能持续获得军品订单或订单大幅下降,则可能会对公司经营产生重大不利影响。

四、军品客户集中度较高及大客户依赖的风险

公司作为重要的军品总装及配套生产单位,主要客户为军方单位和以军工央企为主的其他军工客户、科研机构等。报告期内,公司对前五大客户的销售金额分别为24,621.71万元、50,605.95万元和55,722.01万元,占公司各期主营业务收入的比例分别为80.18%、88.38%和82.99%,公司客户集中度较高。

报告期各期,公司对第一大客户军方单位A的销售收入分别为13,880.90万元、30,515.76万元和34,474.57万元,占主营业务收入的比例分别为45.20%、53.29%和51.35%,公司向该客户提供的主要产品DJ014/XF弹、DJ022/JK弹均为报告期内新定型列装产品,同时公司持续承担军方科研研制任务,预计在较长一段时间内,基于行业特性,公司仍将存在大客户依赖及客户集中度较高的情形。如果公司不能持续保持与主要客户的合作关系,则可能会对公司的经营产生不利影响。

五、对外军品贸易风险

公司弹药装备有部分产品用于军贸出口,报告期内,公司军贸产品出口收入分别为637.12万元、3,046.75万元和2,046.06万元,占主营业务收入的比例分别为2.07%、5.32%和3.05%。军贸出口受国际局势、进出口国家双边关系、政局稳定性、市场竞争等多种因素影响,在交付、收款、合作方式上存在多种模式。总体而言,相较于国内军方采购,军贸出口具有账龄相对较长、存在不可抗力因素风险的特性。报告期内,公司军贸产品出口占比较小,如果受不可控因素影响,军贸订单出现减少,或者军贸订单交付回款出现障碍,可能会对公司经营产生不利影响。

六、民用产品销售风险

报告期初,公司以炮射防雹增雨弹产品为试点,探索开拓民品业务。该产品的销售方式和渠道与军品业务有明显差异,因此公司与气象领域专业的经销商江西华控建立了多年稳定合作关系,并主要通过其实现终端销售。报告期内,公司来自江西华控的营业收入分别为2,513.97万元、6,154.23万元和4,268.76万元,占公司民用产品收入的比例分别为96.17%、99.86%和100.00%。如果气象领域产品发生重大产品技术更新,或下游经销商、客户的采购需求、合作关系、付款政策等发生变化,可能会对公司业绩产生不利影响。

七、大额长期应收账款减值风险

报告期各期末,公司对军工集团F下属单位F2应收账款余额分别为9,437.03万元、8,750.50万元和5,043.47万元,占公司应收账款余额比例分别为41.41%、39.04%和30.92%,是公司最主要的应收账款客户。军工单位F2是国家重要的航天产品研发制造基地、国际知名的战术武器系统集成商。公司与该客户合作多年,持续进行多项产品配套研制工作。公司对该客户的应收账款主要形成于2017年,公司承担该客户作为总体单位进行的某出口项目A的配套任务,提供相应产品及服务而形成。

由于该项目后期部分工作大幅落后于原计划,同时自2020年受新冠疫情影响,人员流动受阻,致该项目的后续节点大幅度落后于合同约定的时间,影响该客户的货款结算,导致公司回款进度较慢。

报告期内,该客户回款金额分别为757.23万元、1,479.66万元和3,718.17万元,截至2021年末,应收账款余额5,043.47万元,计提坏账准备后的应收账款净额1,141.97万元。如果未来该项目不能及时回款,公司仍需按照现行会计政策计提坏账准备,可能会对公司财务报表产生不利影响。

八、安全生产风险

公司主要从事导弹(火箭)固体发动机动力与控制产品、弹药装备的研发生产,生产过程中涉及火工作业,主要原材料、半成品和产成品为易燃、易爆物品;同时,公司还需进行大量涉火科研试验,存在一定安全生产风险。公司已经根据相关法律法规的要求,制定了严格的安全生产相关制度和管理措施,但若出现设备故障、操作不当等情况,将会面临安全生产风险。

九、军品毛利率下降风险

报告期内,公司军用产品毛利率分别为46.41%、34.63%和36.77%,毛利率总体呈现波动下降,主要原因是:1、公司销售占比较高的主用弹药产品由于新老产品切换,产品结构不同导致毛利率下降;2、导弹(火箭)固体发动机动力模块产品受成本增加及产品结构变化影响导致毛利率下降。若未来军方产品定价政策发生变化或市场竞争加剧,导致公司产品价格变动,或原材料采购价格发生不利变化,将使公司面临毛利率进一步下降的风险。(陈蒙蒙)