居于浙江中部的金华银行股份有限公司(下称金华银行)聚焦建设“产业银行、行业银行、家庭银行、绿色银行”四大战略定位,致力打造精品银行,近几年不断发展壮大。不过,近日银保监会披露的处罚信息也反映了该行在发展过程中存在的一些问题。

据银保监会公告,银保监会金华监管分局曾对金华银行作出罚款525万元的行政处罚决定,原因包括违规掩盖不良资产、虚增存贷款、违规收费、信贷管理不审慎等。

《投资时报》研究员注意到,该行存款波动较大,2019年—2021年存款总额同比分别增长13.13%、-1.77%、15.93%。其中,2020年存款出现下降。

近几年,该行业绩也呈明显波动。2019年—2021年,该行净利润同比增速分别为62.73%、-24.73%、257.49%。其中,该行利息净收入起伏是重要原因。

2021年,该行贷款及垫款减值损失增长较快。当年该行贷款及垫款减值损失为3.81亿元,而上年该行客户贷款和垫款减值损失为1.04亿元。

今年一季度末,该行资本充足率为11.58%,较上年末略有反弹,不过仍低于商业银行的15.02%。而该行资本充足率在2020年和2021年已连续下降。

《投资时报》就上述监管处罚、减值损失、资本充足率等问题向金华银行发送了沟通函,截至发稿尚未收到回复。

领525万元大额罚单

银保监会近日发布的对金华银行处罚公告看起来似乎是一份迟到的披露,但涉及金华银行多方面业务,仍值得重视。

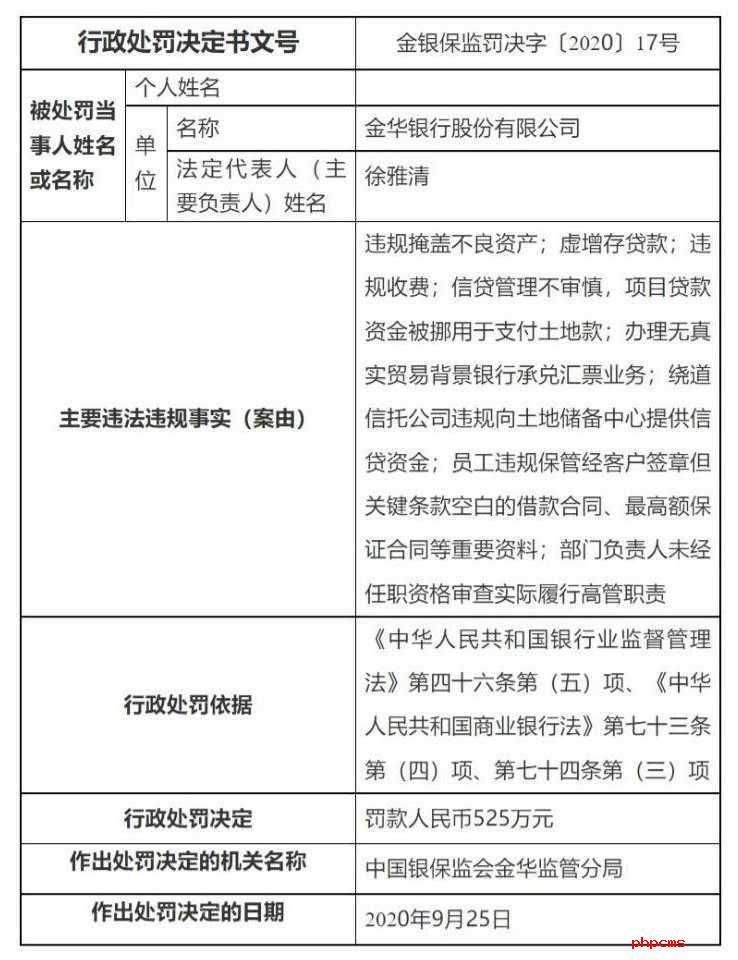

据6月6日银保监会公布的处罚信息,2020年9月25日,银保监会金华监管分局对金华银行作出罚款525万元的行政处罚决定。主要违法违规事实(案由)包括:违规掩盖不良资产;虚增存贷款;违规收费;信贷管理不审慎,项目贷款资金被挪用于支付土地款;办理无真实贸易背景银行承兑汇票业务;绕道信托公司违规向土地储备中心提供信贷资金;员工违规保管经客户签章但关键条款空白的借款合同、最高额保证合同等重要资料;部门负责人未经任职资格审查实际履行高管职责。2020年11月和12月,该局还决定对负有相关责任的自然人徐西昊、金星、曹晏平、徐雅清处警告或并处罚款。

据报道,金华银行内部人士称,罚单是对该行2019年之前的经营管理情况进行的处罚,金华银行已针对违规行为完成整改。

银保监会官网信息显示,2021年,银保监也曾对金华银行作出过处罚。

2021年6月15日,银保监会嘉兴监管分局对金华银行嘉兴分行作出罚款60万元的行政处罚决定,主要违法违规事实(案由)为:信贷管理不审慎导致经营性物业贷款资金被挪用流入股市及被挪用于购买理财产品。

据金华银行财报,2018年—2021年,该行贷款总额分别为355.48亿元、409.19亿元、444.14亿元、 507.24亿元,其中2019年—2021年同比分别增长15.11%、8.54%、14.21%。相应时间,商业银行贷款同比增速分别为17.32%、13.28%、12.24%。

金华银行存款增速较贷款增速波动更大。

2018年—2021年,该行存款总额分别为506.34亿元、572.8亿元、562.66亿元、652.29亿元,其中2019年—2021年同比分别增长13.13%、-1.77%、15.93%。2020年存款出现下降。

2018年—2021年,该行存贷款比例分别为69.97%、71.44%、78.94%、77.76%。而该行财报中显示的合规性监管指标的标准值为≦75%,即该行2020年和2021年存贷款比例均突破了标准值。

《投资时报》研究员还注意到,2019年—2021年,金华银行单一最大集团客户授信比例分别为10.23%、7.20%、12.48%。其中,2021年增长较快,且靠近15%的监管线。

业绩波动明显

金华银行近几年业绩波动较大,且波动幅度远高于行业。

金华银行一季报显示,今年一季度,该行净利润为1.85亿元,同比增22.52%,高于商业银行相应7.36%的净利润增速。

据金华银行财报,2018年—2021年,该行净利润分别为0.76亿元、1.23亿元、0.93亿元、3.32亿元,其中2019年—2021年同比增速分别为62.73%、-24.73%、257.49%。相应时间,商业银行的净利润同比增速分别为8.91%、-2.71%、12.63%。

2021年,金华银行净利润高增长主要因为利息净收入暴增。当年,该行利息净收入为7.11亿元,同比增13.41倍。其中,利息收入为28.53亿元,同比增22.82%;利息支出为21.42亿元,同比降5.8%。

同时,该行当年主要两项营业支出增长较快。其中,业务及管理费为10.05亿元,同比增34.36%;信用减值损失为4.03亿元,上年资产减值损失则为0.94亿元。信用减值损失中,贷款及垫款减值损失为3.81亿元,而上年该行客户贷款和垫款减值损失为1.04亿元。

2020年,金华银行净利润下降主要是利息净收入和投资收益下降。其中,利息净收入为0.49亿元,同比降57.95%;投资收益为8.56亿元,同比降15.13%。

近几年,金华银行利息净收入波动相当大,而一般来说,作为银行主要收入来源,银行该项收入增长较稳定。

资本充足方面,2019年末—2021年末以及今年一季度末,金华银行资本充足率分别为13.37%、12.51%、11.28%、11.58%,虽然今年一季度资本充足率略有反弹,但仍低于商业银行的15.02%,也低于城商行的12.82%,且近几年总体呈下降趋势。相应时间,该行核心一级资本充足率分别为9.66%、8.72%、9.70%、10.21%,今年一季度末虽然增长,但仍低于商业银行的10.7%。

现金流方面,该行近两年筹资活动现金流持续净流出。2021年,金华银行筹资活动产生的现金流量净额为-14.52亿元,净流出额较去年扩大56.97%。(田文会)